Esplode la bomba del debito USA e del debito mondiale

di Mario Lettieri e Paolo Raimondi

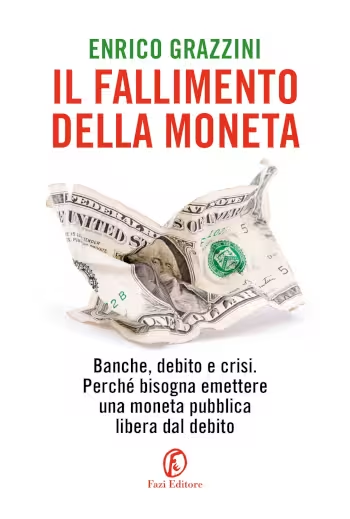

Le vicende finanziarie dovrebbero essere valutate per quello che sottendono, a volte situazioni negative. Attualmente sono gli Usa che preoccupano perché dal giugno 2023 ogni cento giorni il debito pubblico aumenta di ben mille miliardi di dollari. I dati sono eloquenti. Anzitutto va rimarcato che in dieci anni, dal 2014 a oggi, il debito americano è raddoppiato, passando da 17.000 miliardi all’attuale cifra di 34.500 miliardi. Molti ritengono che il modello “mille miliardi ogni 100 giorni” continuerà in futuro.

Il Congressional Budget Office, l’organismo indipendente che produce analisi economiche per il Congresso, stima che il deficit di bilancio annuale passerà da 1.600 miliardi di quest’anno a 2.600 miliardi del 2034. In altre parole, nel prossimo decennio gli Stati Uniti aggiungeranno quasi 19.000 miliardi di dollari all’attuale debito pubblico fino a un totale di 54.000 miliardi.

Nello stesso decennio soltanto per gli interessi gli Usa spenderanno più di 12.400 miliardi. Perciò si stima che la quota per il pagamento degli interessi sul debito potrebbe superare le altre voci di bilancio, comprese le spese per la difesa. Si tenga presente che le proiezioni sono fatte stimando che il tasso d’interesse dovrebbe scendere sotto il 3% dall’attuale 5,5%.

Questa è la realtà nascosta, volutamente ignorata per dar spazio soltanto all’esaltazione dei dati positivi relativi alle aspettative dell’aumento del pil e dell’occupazione.

L’Institute of International Finance, l’associazione delle maggiori istituzioni finanziarie del pianeta con sede a Washington, afferma che nel 2023 la “bolla globale” del debito, quello pubblico, delle imprese e delle famiglie, con l’eccezione dei derivati finanziari, sarebbe aumentata di circa 15.000 miliardi di dollari portando il debito globale al livello di 310.000 miliardi! Un decennio fa era di 210.000 miliardi. Si tratta di un pericoloso trend mondiale.

Non si tratta di un malessere ma di una febbre da cavallo le cui cause risiedono in decenni di politiche finanziarie errate. Gli effetti si manifestano di volta in volta in modi differenti o in settori diversi ma sono sempre il frutto avvelenato di una finanza speculativa che inquina tutti i settori dell’economia. Lo abbiamo visto nella grande crisi del 2008-9, mai affrontata veramente, nelle bancarotte bancarie, nella liquidità a “go go” dei quantitative easing, nelle politiche della Federal Reserve del tasso di interesse zero prima e dell’impennata dei tassi poi per rincorrere l‘inflazione.

In questo quadro è stupefacente osservare che, mentre il debito e la liquidità crescono, hanno raggiunto i massimi storici anche l’oro, il bitcoin e Wall Street. L’oro ha superato i 2.000 dollari l’oncia, il bitcoin, la criptovaluta più conosciuta, è ritornato a valori impensabili, appena sotto i 70.000 dollari, con un aumento del 200% in 12 mesi, e S&P 500, il più importante indice azionario della borsa di Wall Street, ha sfondato ampiamente il punto massimo storico di 5.000 punti. Ovunque si guardi, i mercati azionari stanno battendo i record: l’indice europeo azionario STOXX 600 ha stabilito il proprio record intorno ai 500 punti e il Nikkei 225 giapponese ha superato il suo migliore valore precedente, fissato nel 1989.

Questa euforia è provocata in particolare dall’effervescenza dei titoli legati alle imprese dell’intelligenza artificiale. Per esempio, il produttore di chip AI Nvidia ha registrato l’incredibile crescita dei ricavi del 265% nel quarto trimestre 2024, facendo salire più del 60% il prezzo delle sue azioni da inizio anno. In verità occorre cautela perché di troppa euforia si può morire! D’altronde è già successo negli anni novanta con la bolla dei titoli IT, information technology, che, dopo avere drogato il mercato di Wall Street portandolo in un paradiso artificiale, nei primi anni del 2000 un crac, noto come dot-com crash, lo fece sprofondare nei più bassi gironi dell’inferno.

Molti negli Usa, a fronte dell’insostenibilità del debito propongono la riduzione dei deficit di bilancio, che significa tagli alla spesa pubblica. Sarebbe un giro di vite sul welfare, sulle spese sanitarie, sull’istruzione, sui trasporti, ecc., che andrebbe a colpire i livelli di vita della popolazione più povera e della cosiddetta middle class già depauperata. A Washington si stima che le entrate, che ammontano al 17,5% del Pil nel 2024, scenderanno al 17,1% nel 2025, per poi rimanere sotto il 18% fino al 2027.

In sintesi di tutto si parla, tranne che mettere mano alla finanza dominante sfuggita ai controlli con il rischio che possa riverberare i suoi effetti negativi in tutto il mondo. Questa è una ragione di più per chiedere al G7 e al G20 di affrontare lo spinoso problema.

Comments

o viceversa

sono espedienti

tecnofinanziari anglosassani & occidentalocentrici

sostenuti con apposite campagne

massmerdatiche

finto specialistico/giornalistiche

internazionali

per attrarre i merKati delle periferie

quando poi scoppiano perchè basati sul nulla

e supportati dal nulla

basta alzare il tasso d'interesse sul dollaro

e si continua a pompare risorse fresche

dall'esterno

verso l'interno dell'impero

A breve credo potremo vedere una bolla

sulle spedizioni nel sistema solare

con compravendita di territori e risorse minerarie

della luna o di marte

nuovo eldorado dei merkati

Ogni fallimento

o meglio ogni scoppio di bolla

è chiaramente

prodromico

alla guerra interimperialistica